Graf zisku a straty ukazuje potenciálny zisk alebo stratu zo stratégie pri rôznych cenách podkladových aktív. Graf zisku a straty je možné zostaviť pre každú možnosť alebo kombináciu opcií. Tieto schémy sa často vykresľujú v obchodnej platforme. LYNX ponúka profil výkonnosti vrátane výplatného diagramu pre každú kombináciu opcií.

Investovanie do opcií

Mnohí investori sú oboznámení s opčnými kontraktmi a ako používať tento finančný produkt na ochranu svojho portfólia alebo na smerové investície s cieľom dosiahnuť výnosy. Napriek jeho bežnému použitiu môžu stále existovať otázky týkajúce sa mechaniky a vlastností tohto produktu. Táto brožúra vysvetľuje pojmy možnosti, ako fungujú a na čo sa dajú použiť.

Poznámka: Upozorňujeme, že opčné zmluvy sa považujú za komplexné produkty. Transakcie by mali uzatvárať iba investori, ktorí rozumejú povahe a rozsahu svojich práv, povinností a rizík spojených s obchodovaním s opciami.

Opciou je zmluva medzi dvoma stranami, ktorá dáva kupujúcemu právo, ale nie povinnosť, kúpiť alebo predať cenný papier za vopred stanovenú cenu v deň vopred alebo pred ním. Za získanie tohto práva kupujúci zaplatí prémiu predajcovi (spisovateľovi) opčnej zmluvy.

Na ilustráciu sa v tejto brožúre používa termín akcie (alebo akcie), keď sa odkazuje na príslušné cenné papiere. Pri posudzovaní možností nad indexom sa spravidla uplatňujú rovnaké pojmy. V závislosti od ponuky na burze môžu byť z času na čas k dispozícii opcie na iné druhy cenných papierov. Počet akcií, na ktoré sa vzťahuje jedna zmluva o opciách na akcie (akciové), je vo všeobecnosti 100. V niektorých prípadoch sa to však môže zmeniť v dôsledku udalostí, ako je nová emisia alebo reorganizácia kapitálu v podkladovej akcii. Všetky príklady v tejto brožúre predpokladajú 100 akcií za zmluvu a ignorujú poplatky za sprostredkovanie. Ako investor ich budete musieť zohľadniť pri hodnotení opčnej transakcie.

K dispozícii sú dva typy opcií: call (nákupná) opcia a put (predajná) opcia

Call opcie

Opcie na kúpu dávajú kupujúcemu právo, ale nie povinnosť, kúpiť podkladové akcie za vopred stanovenú cenu, v určený deň alebo pred ním.

Call opcie príklad

Akcie spoločnosti Apple (AAPL) majú poslednú predajnú cenu $200. K dispozícii je call opcia s exspiráciou za tri mesiace a realizačnou cenou $200 . Kupujúci opcie má právo, ale nie povinnosť, odkúpiť 100 akcií AAPL za $200 kedykoľvek do uplynutia platnosti opcie. Za toto právo platí kupujúci vypisovateľovi (predávajúcemu) opcie prémiu (kúpnu cenu). Aby bolo možné využiť toto právo na nákup akcií AAPL za stanovenú cenu, musí kupujúci uplatniť opciu pred jej uplynutím. Na druhej strane je predajca tejto kúpnej opcie povinný dodať 100 akcií AAPL za $200 za akciu, ak kupujúci túto opciu uplatní. Za prijatie tejto povinnosti predávajúci dostane a zachováva opčnú prémiu bez ohľadu na to, či je opcia uplatnená alebo nie.

Put opcie

Opcie s právom predaja dávajú kupujúcemu právo, ale nie povinnosť, predávať podkladové akcie za vopred stanovenú cenu v deň vopred alebo pred ním. Kupujúci put je povinný dodať podkladové akcie, iba ak uplatnia opciu.

Put opcia príklad

Dostupnou možnosťou by bolo dať AAPL na tri mesiace $200 . Toto dáva kupujúcemu právo, ale nie povinnosť, predať 100 akcií AAPL za $200 za akciu kedykoľvek do uplynutia platnosti. Za toto právo kupujúci zaplatí predajcovi predajnej opcie prémiu (alebo kúpnu cenu). Aby bolo možné uplatniť toto právo predať akcie AAPL za stanovenú cenu, musí kupujúci uplatniť opciu do uplynutia platnosti alebo pred jej uplynutím. Predajca opcie s právom predaja je povinný kúpiť akcie AAPL za $200 USD za akciu, ak sa opcia uplatní. Rovnako ako v prípade opcií na kúpu, predajca opcie s právom predaja prijíma a zachováva prémiu za opciu bez ohľadu na to, či je opcia uplatnená alebo nie.

Spôsob vysporiadania

Ak sa uplatní kúpna alebo predajná opcia, akcie sa obchodujú za stanovenú cenu. Táto cena sa nazýva realizačná cena. Posledný dátum, kedy je možné opciu uplatniť, sa nazýva deň exspirácie. Existujú dva rôzne spôsoby vysporiadania: americký štýl, čo znamená, že možnosť sa môže uplatniť kedykoľvek pred uplynutím platnosti; a európsky štýl, čo znamená, že opcia bude vyplatená v deň uplynutia platnosti. Väčšina opcií obchodovaných na burze je americký štýl, zatiaľ čo indexové opcie sú vo všeobecnosti európsky štýl.

Obchodovanie opcií ponúka investorom širokú škálu možností a môže sa použiť na rôzne typy stratégií. Je dôležité, aby ste pred prijatím akýchkoľvek rozhodnutí vyvážili výhody obchodných opcií s rizikami.

Riadenie rizík

Po zakúpení opcií vám umožňujú zaistiť sa pred možným poklesom hodnoty akcií, ktoré vlastníte.

Čas sa rozhodnutie

Nákupom opcie na kúpu je zamknutá kúpna cena akcií. Držiteľ opcie na opciu tak zostáva do dňa uplynutia platnosti, aby rozhodol, či opciu uplatní a kúpi podkladové akcie. Rovnako kupujúci opcie s právom predaja má čas rozhodnúť sa, či akcie predá alebo nie.

Špekulácie

Ľahké obchodovanie na opčnej pozícii a mimo nej umožňuje obchodovanie s opciami bez úmyslu ich kedykoľvek uplatniť. Ak očakávate rast trhu, môžete sa rozhodnúť kúpiť kúpnu opciu. Ak očakávate pokles, môžete sa rozhodnúť kúpiť predajné opcie. V oboch prípadoch môžete pred vypršaním platnosti predať opciu, aby ste dosiahli zisk alebo obmedzili stratu.

Pákový efekt

Pákový efekt poskytuje potenciál na vyššiu návratnosť z menších počiatočných výdavkov ako priame investovanie. Pákový efekt však zvyčajne predstavuje viac rizík ako priame investovanie do podkladových akcií. Obchodovanie s opciami vám umožní profitovať zo zmeny ceny akcie bez toho, aby ste museli platiť celú cenu akcie.

Diverzifikácia

Možnosti vám umožňujú vybudovať diverzifikované portfólio s nižšími počiatočnými nákladmi ako priame nákupy akcií.

Tvorba príjmu

Dodatočný príjem môžete získať nad rámec dividend tak, že napíšete opcie na kúpu akcií, ktoré vlastníte vo svojom portfóliu, vrátane akcií nakúpených prostredníctvom nástroja na poskytovanie marží. Predajom opcie dostanete opčnú prémiu vopred. Aj keď si ponecháte opčnú prémiu, existuje možnosť, že proti vám bude možné uplatniť a že budete musieť svoje akcie doručiť za realizačnú cenu.

Ľahké obchodovanie s opciami a opciami s indexmi a akciami a ich opieranie napomáha štandardizácia nasledujúcich komponentov opčných kontraktov:

- Podkladové cenné papiere/aktíva

- Veľkosť zmluvy

- Deň skončenia platnosti, deň exspirácie

- Realizačné ceny

Existuje piata zložka, opčná prémia, ktorá nie je štandardizovaná, ale skôr určená tržnými silami.

- Prémia

Súčasti opčnej zmluvy sú tieto:

Podkladové cenné papiere/aktíva

S opciami sa obchoduje na širokom spektre podkladových aktív, ako sú akcie, indexy a meny. Musia byť kótované na burze. Emitenti podkladových aktív sa nezúčastňujú na výbere a nemajú vplyv na to , či sa na nimi emitovaných cenných papierov budú obchodovať opcie. Call a put opcie na rovnaké podkladové aktívum sa označujú ako triedy opcií.

Veľkosť zmluvy

Na takmer všetkých trhoch opcií je veľkosť opčnej zmluvy štandardizovaná na 100 podkladových akcií. To znamená, že jedna opčná zmluva predstavuje 100 podkladových akcií. To sa môže zmeniť, ak dôjde k úprave, ako je nová emisia alebo reorganizácia kapitálu v podkladovej akcii. V prípade indexových opcií je hodnota kontraktu pevne stanovená na určitom počte peňažných hodnôt na jeden indexový bod (napríklad €10 na jeden indexový bod pri opciách Euro Stoxx 50). Veľkosť zákazky sa rovná úrovni indexu x hodnota za indexový bod (napríklad pri indexe 3 000 bodov by jedna zmluva bola 3.000 x €10 = €30.000).

Deň skončenia platnosti, deň exspirácie

Opcie majú obmedzenú životnosť a ich platnosť vyprší v štandardných dňoch exspirácie stanovených burzou.

Deň skončenia platnosti je deň, v ktorý vyprší platnosť všetkých nevyužitých opcií v konkrétnej sérii a je posledným dňom obchodovania s danou sérií. Pri opciách je to zvyčajne tretí piatok v mesiaci. Niektoré burzy ponúkajú týždenné a denné opcie s odlišnými dátumami exspirácie.

Realizačné ceny

Realizačná cena je vopred určená nákupná alebo predajná cena podkladových akcií, ak sa opcia uplatňuje. Výmeny stanovujú realizačné ceny pre všetky uvedené opcie a zaisťujú, že pre rovnaké opcie je k dispozícii celý rad realizačných cien. Nové realizačné ceny sú uvedené ako pohyby podkladových cien akcií. Rozsah realizačných cien vám umožňuje efektívnejšie prispôsobiť vaše očakávania týkajúce sa pohybu cien v podkladovej akcii vašej pozícii na opcii. Exekučné ceny sa môžu počas životnosti opcie tiež upravovať, ak dôjde k novej emisii alebo reorganizácii kapitálu v podkladových akciách.

Prémia

Prémia je cena opcie, ktorá je výsledkom vyjednávania medzi kupujúcim a vypisovateľom opcie. Je to jediná zložka z piatich komponentov, ktoré burza nenastavuje. Pri výpočte plného poistného, ktoré sa má zaplatiť za zmluvu s opciou štandardnej veľkosti, vynásobte kótovanú prémiu počtom akcií na zmluvu, zvyčajne 100. Napríklad kótovaná prémia vo výške €1,15 predstavuje celkové náklady na poistné vo výške €115 (€1 EUR) , 15 x 100) na zmluvu. Ak chcete vypočítať plnú prémiu za indexovú možnosť Euro Stoxx 50, jednoducho vynásobte prémiu indexovým multiplikátorom. Napríklad prémia vo výške 80 bodov s multiplikátorom indexu €10 predstavuje celkové náklady na prémiu €800 za zmluvu.

Pri zvažovaní možnosti je dôležité pochopiť, ako sa vypočíta prémia. Prémie za opcie sa menia v závislosti od celého radu faktorov vrátane ceny podkladovej akcie a času zostávajúceho do uplynutia platnosti. Opčná prémia sa dá rozdeliť na dve časti – vnútornú hodnotu a časovú hodnotu. Vnútornú a časovú hodnotu ovplyvňujú rôzne faktory.

Vnútorná hodnota

Skutočná hodnota je rozdiel medzi realizačnou cenou opcie a tržnou cenou podkladových akcií v danom čase.

Časová hodnota

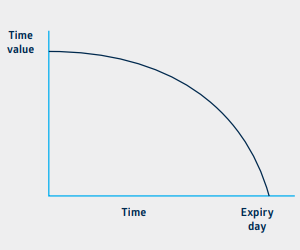

Časová hodnota predstavuje sumu, ktorú ste pripravení zaplatiť za možnosť, že by sa trh mohol pohybovať vo váš prospech počas životnosti opcie. Časová hodnota sa bude líšiť v závislosti od toho , či je opcia „v peniazoch“ tzv. „in-the-money“, „na peniazoch“ tzv. „at-the-money“ a „mimo peniaze“ tzv. „out-of-the-money“. Keď sa čas blíži ku koncu platnosti a možnosti opcie stať sa ziskovými poklesli, časová hodnota klesá. Táto erózia hodnoty opcie sa nazýva časový rozklad. Časová hodnota neklesá konštantnou rýchlosťou, ale ku koncu platnosti klesá rýchlejšie.

Časový rozpad sa zrýchľuje, keď sa opcia blíži ku koncu jej platnosti.

Call opcie

Napríklad, ak sa 3-mesačné akciové opcie Apple (AAPL) v júni $180 obchodujú s prémiou $8,50 a akcie AAPL sa obchodujú za $185 za akciu, táto opcia má vnútornú hodnotu $5 . Je to tak preto, že kupujúci opcií má právo kúpiť akcie za $180 , čo je o $5 dolárov menej ako skutočná aktuálna cena akcie. O opciách, ktoré majú skutočnú hodnotu, sa hovorí, že sú „v peniazoch“. V tomto príklade je zvyšným $3,50 prémie časová hodnota.

| AAPL cena akcie | Opčná prémia | Vnútorná hodnota (cena akcie – realizačná cena) | Časová hodnota(hodnota opcie– vnútorná hodnota) |

| $ 185 | $ 8,50 | $ 5,00 | $ 3,50 |

AAPL call opcia s realizačnou cenou $180

Ak by sa však akcie obchodovali za $179, neexistovala by žiadna skutočná hodnota, pretože zmluva o kúpnej opcii $180 by kupujúcemu umožnila kúpiť akcie len za $180 za akciu, čo je o $1 vyššia ako tržná cena. Ak je cena akcie nižšia ako realizačná cena call opcie, opcia sa považuje za „mimo peniaze“.

Majte na pamäti, že call opcie, dávajú držiteľovi právo, ale nie povinnosť kúpiť podkladovú akciu za realizačnú cenu pred dátumom uplynutia platnosti alebo v deň uplynutia platnosti. Ak je cena akcií nižšia ako realizačná cena, je vhodné nechať uplynúť platnosť zmluvy a kúpiť akcie na trhu.

Put opcie

Put opcie fungujú opačným spôsobom ako call. Ak je realizačná cena vyššia ako tržná cena akcie, put opcia je v peniazoch a má skutočnú hodnotu. Uplatňovanie opcie s právom predaja umožňuje kupujúcemu predajnej opcie predať akcie za vyššiu cenu, ako je súčasná tržná cena. Napríklad 3-mesačná opcia AAPL vo výške $190 umožňuje držiteľovi predať akcie AAPL za $190, ak je skutočná trhová cena pre akcie AAPL $185 dolárov. Táto možnosť má prémiu vo výške $9,20, ktorá sa skladá z 5 $ skutočnej hodnoty a $4,20 časovej hodnoty. Predajná opcia je z peňazí, keď je cena akcie vyššia ako realizačná cena, pretože držiteľ opcie s právom predaja nebude vykonávať predajnú opciu s cieľom predaja akcií pod aktuálnu cenu akcie.

| AAPL cena akcie | Opčná prémia | Vnútorná hodnota(cena akcie – realizačná cena) | Časová hodnota (hodnota opcie – vnútorná hodnota) |

| $ 185 | $ 9,20 | $ 5,00 | $ 4,20 |

AAPL put opcia s realizačnou cenou $190

Pre zhrnutie, nezabudnite, že predajné opcie dávajú držiteľovi právo, ale nie povinnosť predať podkladovú akciu za realizačnú cenu pred dátumom uplynutia platnosti alebo v deň uplynutia platnosti. Ak je cena akcií vyššia ako realizačná cena, odporúča sa nechať uplynúť platnosť zmluvy a predať akcie na trhu.

Okrem toho, že opcie môžu byt v peniazoch a mimo peniaze, je tiež možné kvalifikovať opčný kontrakt ako na peniazoch. To znamená, že realizačná cena opčného kontraktu sa rovná tržnej cene podkladového aktíva.

Dividendy môžu spôsobiť predčasnú realizáciu

Ak ide o dividendu ex-dividend, cena akcie pravdepodobne klesne o výšku dividendy. Opčné zmluvy, call a put opcie, nedávajú držiteľovi alebo vypisovateľovi právo na prijatie dividendy za príslušnú akciu. Investori opcií by však napriek tomu mali vždy dohliadať na dátum ex-dividend a výšku dividend, pretože to ovplyvňuje cenu akcií, v ktorej má investor opčnú zmluvu. Je nutné podotknúť, že výplaty dividend môžu zvýšiť pravdepodobnosť uplatnenia call opcie primárne pre call opcie v peniazoch.

Call opcia kupujúci

Pomocou príkladu nákupu trojmesačnej call opcie Apple (AAPL) $180 za $8,50. Bod zlomu pre kupujúceho kúpnej opcie je realizačná cena opcie plus zaplatená prémia. V tomto príklade je to $188,50 (cena za realizáciu $180 + prémia $8,50). Schéma ukazuje, že zatiaľ čo AAPL v deň exspirácie je pod $188,50, kupujúci s možnosťou nákupu má nerealizovanú stratu. Najväčšia možná strata pre kupujúcich, ktorí kupujú call opciu, je zaplatená prémia ($8,50 ). Keď cena akcií AAPL stúpne nad 188,50, kupujúci kúpnych, call, opcií začne profitovať. Maximálny zisk je neobmedzený, čím vyššia je cena akcie, tým väčší je zisk kupujúceho.

Call opcia vypisovateľ

Pomocou príkladu predaja trojmesačnej call opcie Disney (DIS) $140 dolárov za $4,10. Diagram ukazuje, že autor opcie call má potenciálny zisk obmedzený na prijatú prémiu ($410). Ak autor opcie nevlastní podkladové akcie, potenciálna strata je neobmedzená. V tomto prípade, keď cena akcií stúpa, bude vypisovateľ musieť zaplatiť viac, aby kúpil akcie späť za tržnú cenu, ak sa opcia uplatní. Bod zlomu pre tvorcu kúpnej, call, opcie je realizačná cena opcie plus prijatá prémia. V tomto príklade je bod rentability $144,10.

Put opcia kupujúci

Na príklade nákupu trojmesačnej Netflixu (NFLX) $310 za $12,60. Diagram ukazuje, že najväčšia možná strata pre kupujúcich, ktorí kupujú put opciu, je zaplatená prémia ($1 260 ). Keď už hovoríme o nákupe opcií s právom predaja, bod zlomu je pri realizačnej cene mínus prémia. Čím viac cena akcií klesne pod hranicu zlomu $297,40, tým väčší je potenciálny zisk investora. Maximálny zisk je obmedzený iba poklesom ceny akcií na nulu.

Put opcia predávajúci

Pomocou príkladu predaja trojmesačnej opcie Boeingu (BA) $340 za $7,70. Diagram ukazuje, že autor opcie s právom predaja má potenciálny zisk obmedzený na prijatú prémiu ($770). Keď cena akcií klesne pod $340 , zisky vypisovateľa začnú klesať. Strata nastane, keď cena akcií klesne pod $332,30 dolárov. Konečná cena $332,30 dolárov je realizačná cena mínus prijatá prémia a potenciálna strata je obmedzená iba poklesom ceny akcie na nulu.

Možnosti nie sú vhodné pre všetkých investorov. Vzhľadom na riziká spojené s obchodnými opciami by ste ich mali používať, iba ak ste si istí, že rozumiete rizikám. Predtým, ako investujete, mali by ste starostlivo zhodnotiť svoje skúsenosti, investičné ciele, finančné zdroje a všetky ďalšie relevantné aspekty.

Tržné riziká

Tržnú hodnotu opcií ovplyvňuje celý rad faktorov (pozri časť „Funkcie opcií“ na strane 4). Možnosti môžu klesnúť alebo sa stanú bezcennými po uplynutí alebo pred uplynutím platnosti. Zmeny v cene podkladového aktíva môžu mať za následok zmeny ceny opcie, ale zmena môže byť niekedy v inom smere alebo v inej veľkosti ako zmena ceny podkladového aktíva.

Strata hodnoty

Opcie majú dátum skončenia platnosti, a preto majú obmedzenú životnosť. Časová hodnota možnosti eroduje počas jej životnosti, a to sa zvyšuje, keď sa možnosť blíži ku koncu platnosti. Je dôležité posúdiť, či vybrané opcie majú dostatok času na uplynutie platnosti, aby sa váš názor mohol zrealizovať

Pákový efekt

Počiatočné výdavky kapitálu môžu byť malé vzhľadom na celkovú hodnotu zákazky, výsledkom čoho sú transakcie s opciami. Relatívne malý pohyb na trhu môže mať pomerne väčší vplyv na hodnotu zákazky. Môže to pôsobiť tak proti vám, ako aj proti vám. Použitie pákového efektu môže viesť k veľkým stratám, ako aj k veľkým ziskom.

Vypisovatelia opcií čelia potenciálne neobmedzeným stratám

Vypísanie opcií môže znamenať podstatne väčšie riziko ako nákup opcií. Prémia, ktorú dostane predávajúci, je pevná a obmedzená, avšak predávajúci môže utrpieť straty väčšie ako táto suma. Predajca, ktorý nevlastní podkladové akcie alebo nemá vyrovnávacie pozície, potenciálne čelí neobmedzeným stratám.

Dodatočné výzvy k doplneniu marže

Môžete utrpieť úplnú stratu všetkých finančných prostriedkov uložených v LYNX. Vaša zodpovednosť v súvislosti s predanou opciou nie je obmedzená na výšku požadovanej marže. Ak sa trh posunie proti vašej pozícii alebo sa zvýšia marže, môžete byť vyzvaní, aby ste zaplatili značné dodatočné prostriedky v krátkom čase na udržanie svojej pozície alebo pri vyrovnaní. Ak nesplníte požiadavku spoločnosti LYNX na dodatočné prostriedky v stanovenej lehote, spoločnosť LYNX môže uzavrieť vašu pozíciu a vy budete zodpovední za akúkoľvek stratu, ktorá by z toho mohla vyplynúť.

Riziko likvidity

Tvorcovia trhu zohrávajú dôležitú úlohu pri likvidite trhu opcií. Ich povinnosti poskytovať ponuky však nie sú nekvalifikované a vaša schopnosť obchodovať so stratégiou môže závisieť od toho, či budete môcť získať ponuku od tvorcu trhu.

Likvidita a vzťah s ocenením opcií

Tržné podmienky (napríklad nedostatok likvidity) môžu zvýšiť riziko straty tým, že sťažia vykonávanie transakcií alebo uzavrú existujúce pozície. Normálne cenové vzťahy nemusia existovať za určitých okolností, napríklad v obdobiach veľkého nákupného alebo predajného tlaku, vysokej volatility trhu alebo nedostatku likvidity v podkladovom cennom papieri.

Menové riziko

Ak obchodujete s opčnou zmluvou denominovanou v inej mene ako v eurách, budete vystavení menovému riziku. Ak mena opcií, do ktorých investujete, klesá oproti euru, bude to mať negatívny vplyv na hodnotu vašich opcií

Zvýšenie maržových požadaviek

V záujme ochrany seba a svojich zákazníkov môže Interactive Brokers UK kedykoľvek zvýšiť požiadavky na maržu pre zákazníkov na existujúcich i nových opčných pozíciách. Toto rozhodnutie môže byť spôsobené prudkým nárastom volatility podkladového efektu, keď trhová kapitalizácia podkladového efektu klesla pod určitú hranicu alebo z nejakého iného dôvodu. Upozorňujeme, že po úprave marží už účet nemusí spĺňať požiadavky na marže. Pokiaľ ide o tento problém, maklér pristúpi k likvidácii pozícií za účelom odstránenia tejto nedostatočnosti.

Likvidačné riziko

Ak celkový kolaterál vo vašom portfóliu klesne pod požiadavky na maržu, Interactive Brokers UK má právo uzavrieť určité pozície bez predchádzajúceho upozornenia, a to bez ohľadu na to, či sú tieto pozície ziskové alebo stratové. Pokiaľ po likvidácii na vašom účte stále existuje deficit marže a máte ďalšie pozície ako kolaterál, Interactive Brokers UK uzavrie ďalšie pozície, aby odstránil deficit marže. Majte, prosím, na pamäti, že likvidácia vždy prebieha za v daný moment prevládajúcu najlepšiu ponuku alebo ponukovú cenu a že na konečnú transakčné cenu nemáte žiadny vplyv. Likvidácia môže byť vykonaná so stratou a môže byť vykonaná v pre vás nepriaznivom čase.

Existuje veľa rôznych dôvodov, prečo investori obchodujú s opciami. Niektoré z nich sú uvedené nižšie.

Zarobenie príjmu

Predaj opcií proti akciám, ktoré už vlastníte, môže byť jednou z najjednoduchších stratégií. Nižšie sú uvedené dva scenáre, kedy môže byť táto stratégia vhodná. V každom z týchto scenárov riskujete, že budete musieť predať svoje akcie za realizačnú cenu, ale stále si ponecháte opčnú prémiu. Toto sa s najväčšou pravdepodobnosťou stane, ak sa trh výrazne zvýši.

Scenár 1: Možnosti vypísania opcií proti akciám, ktoré už vlastníte

Predpokladajme, že vlastníte 100 zdieľaní Apple (AAPL). Aktuálna cena je $200 a ak by cena dosiahla $210, radi by ste svoje akcie predali. Cenovú ponuku na jeden mesiac call opciu AAPL nájdete približne za $1,15. Prostredníctvom obchodnej platformy LYNX môžete predať jednodňovú AAPL $ 210 kúpnu opciu za 1,15 $ (115 $). Teraz máte povinnosť predať svoje akcie AAPL za $210 kedykoľvek medzi týmto dátumom a uplynutím jeho platnosti. Za splnenie tejto povinnosti ste dostali 115 dolárov (bez poplatkov).

Scenár 2: Možnosti vypísania opcií v rovnakom čase ako nákup akcií

Predpokladajme, že máte záujem o kúpu 100 akcií AAPL, ale chceli by ste za to znížiť náklady. Mohli by ste založiť nákup a vypísať opcie na akcie AAPL. To znamená, že by ste si kúpili 100 akcií AAPL za približne $200 a súčasne predali jeden mesiac vo výške $210 AAPL za prémiu $1,15. Dodatočný príjem $115 znižuje náklady na nákup akcií. Teraz máte povinnosť predávať svoje akcie AAPL za $210 kedykoľvek medzi týmto dátumom a uplynutím platnosti.

Ochrana hodnoty akcií

Táto stratégia môže byť užitočná, ak ste akcionárom v konkrétnej spoločnosti a máte obavy z poklesu hodnoty akcií. Bez použitia opcií môžete sledovať ako klesá hodnota vašich akcií, alebo ich môžete predať.

Scenár 1: Vypísanie call opcií, ktoré vám poskytujú ochranu pred nepriaznivými vplyvmi

Predchádzajúce príklady ukazujú, ako môžete generovať ďalší príjem zo svojich akcií vypísaním opcií. Vypísanie call opcií môže tiež generovať ďalší príjem na kompenzáciu poklesu ceny akcií. Ak sa AAPL obchoduje za $200, vypísanie jednodňovej call opcie na $190 za $12 znamená, že akcie by mohli klesnúť o $12 skôr, ako začnete stratiť. Ak cena akcií klesne na $188, strata na akciách AAPL je kompenzovaná prémiou za opciu $12. Ak AAPL klesne ďalej, prémia vo výške $12 nebude stačiť na úplné vyrovnanie poklesu ceny. Ak AAPL po uplynutí platnosti uzavrie nad $190, uplatní sa táto možnosť.

Scenár č. 2: Nákup put opcií

Predpokladajme, že vlastníte 100 akcií AAPL a myslíte si, že cena klesne. Vypísanie opcií na volanie kompenzuje niektoré straty, ale v prípade poklesu trhu by ste chceli uzamknúť predajnú cenu svojich akcií. Môžete si kúpiť mesačnú AAPL $ 200 put opciu za $ 4 ($400). Ak cena klesne, musíte do dátumu uplynutia platnosti uplatniť svoju opciu s právom predaja a predať svoje akcie za $200 USD. Ak sa mýlite a trh stúpa, pred uplynutím platnosti môžete nechať túto možnosť vypršať alebo ju uzavrieť.

Využitie pohybov cien akcií bez toho, aby bolo potrebné akcie nakúpiť

Môžete profitovať z pohybu podkladových akcií, a to buď nahor alebo nadol, bez toho, aby ste museli obchodovať s podkladovými akciami obchodujete samotnými obchodnými opciami. Niektoré príklady sú uvedené nižšie.

Scenár 1: Nákup call opcie pri očakávaní rastu trhu

Nákup call opcií vám umožní profitovať zo zvýšenia ceny podkladových akcií. Predpokladajme, že očakávate, že akcie AAPL v najbližších mesiacoch vzrastú. Nechcete platiť plnú sumu $20 000, aby ste kúpili 100 akcií za $200, takže sa rozhodnete kúpiť trojmesačnú opciu v hodnote $210 za $4,50 ($450). Ak máte pravdu a cena akcií AAPL stúpa nad $210, potom by sa mala zvýšiť aj hodnota vašej opcie. Potom môžete predať tú istú call opciu, aby ste ju uzavreli kedykoľvek pred dátumom skončenia platnosti a využili svoj zisk. Ak si neželáte, nebudete musieť kupovať akcie AAPL. Ak sa trh nepohybuje podľa očakávania, môžete buď uzavrieť možnosť a získať späť niektoré zo svojich počiatočných investícií, alebo môžete jednoducho nechať platnosť tejto možnosti bezpredmetnou. Keď si kúpite call opciu, najviac môžete prísť o prémiu, ktorú ste zaplatili na prvom mieste.

Scenáre 2: Nákup put opcií pri očakávaní poklesu trhu

Predpokladajme, že veríte, že akcie AAPL budú klesať, takže sa rozhodnete kúpiť trojmesačnú opciu AAPL vo výške $190 za $9,20 ($920). Ak máte pravdu a cena AAPL klesá, hodnota vašej put opcie by sa mala zvýšiť. Potom môžete opciu predať kedykoľvek, a to až do vypršania jeho platnosti. Ak trh neklesne, môžete túto možnosť uzavrieť a získať späť niektoré zo svojich počiatočných investícií, alebo môžete jednoducho nechať platnosť tejto opcie bezcennou. Keď si kúpite opciu s právom predaja, put opciu, nemusíte vlastniť podkladové akcie a rovnako ako v prípade call opcií je najvyššou možnou stratou prémia, ktorú ste zaplatili.

Pomocou opcií získate čas na rozhodnutie

Zakúpením call opcií môžete získať čas na rozhodnutie, či chcete akcie kúpiť. Platíte prémiu, ktorá predstavuje iba zlomok ceny podkladových akcií. Ak sa rozhodnete uplatniť, opciu potom zablokujete kúpnu cenu akcií. Do dátumu exspirácie máte potom možnosť rozhodnúť sa, či si chcete kúpiť podkladové akcie. Put opcie môžu fungovať podobným spôsobom. Zakúpením opcie s právom predaja, put opcie, môžete zablokovať predajnú cenu za akcie, ktoré už vlastníte, a potom počkať do dňa exspirácie, aby ste zistili, či je opodstatnené túto možnosť uplatniť a predať svoje akcie. Alebo môžete nechať uplynúť opciu, ak cena neklesne podľa očakávania. V oboch prípadoch je najvyššou stratou prémia, ktorú ste za túto možnosť zaplatili.

Indexové opcie vám umožňujú obchodovať všetky akcie v indexe iba s jedným obchodom

Indexové opcie vám umožňujú obchodovať so všetkými podkladovými podiely indexu jednou transakciou. Ak sa na trhu správate optimisticky, ale neviete, aké akcie kúpiť alebo ktoré odvetvia trhu porastú, môžete si kúpiť kúpnu opciu na celý index. To znamená, že nemusíte vyberať konkrétne akcie, do ktorých chcete investovať, stačí sa správať podľa výhľadu na smer vývoja širokého burzového trhu. Ak sa úroveň indexu zvýši, hodnota kúpnych opcií vzrastie, rovnako ako u kúpnych opcií na jednotlivé akcie.

Nariadenie MiFID II sa silne zameriava na ochranu investorov a zabezpečuje, aby sa investorom predávali produkty vhodné pre ich potreby. To znamená, že pred povolením obchodovania s opciami pre investora vyžaduje smernica MiFID II, aby distribútor podnikol kroky týkajúce sa identifikácie cieľového trhu pre investíciu. S cieľom zistiť, pre ktoré možnosti sú vhodné finančné nástroje, je potrebné zohľadniť niekoľko bodov.

Komplexnosť

Vzhľadom na vlastnosti a mechaniku opčnej zmluvy sa považuje za zložitý finančný nástroj. Pokiaľ ide o rozsah pôsobnosti smernice MIFID II, ESMA považuje deriváty za „komplexné“ produkty a sú produkty, ktoré sa najlepšie hodia pre skúsenejších investorov. Je to kvôli pákovému charakteru týchto výrobkov, kde malá zmena ceny má veľký vplyv na hodnotu výrobku. To znamená, že zisky a straty sa zvyšujú. Ako je uvedené v tejto brožúre, možnosti sú klasifikované ako deriváty, a preto sa považujú za komplexné produkty.

Typ investora

Zmluvy o opciách sú pre svoju komplexnú povahu najvhodnejšie pre stredne veľkých investorov. S opciami môžu obchodovať drobní aj profesionálni investori.

Znalosti a skúsenosti

Keďže opcie sú kvalifikované ako komplexné produkty, spoločnosť LYNX vyžaduje, aby investor mal históriu obchodovania opcií najmenej dva roky a mal dostatočné znalosti o mechanizmoch a rizikách obchodovania s opciami.

Finančná situácia a informovanosť o rizikách

Investori by si mali byť vedomí a uvedomiť si skutočnosť, že v dôsledku obchodovania s opciami by sa mohlo stratiť až 100% (alebo aj viac) z počiatočnej investície. Pokiaľ ide o riziko, malo by sa rozlišovať medzi nákupom a predajom (písanie) opcií.

Nákup opcií a písanie opcií sa považuje za investíciu s vysoko rizikovým profilom. Aj pri malom prírastku základnej hodnoty sa môže prémia za opčné kontrakty výrazne zvýšiť alebo znížiť. Z dôvodu pákového charakteru sa zisky a straty zvyšujú.

V prípade nákupu opcií sa potenciálna strata maximalizuje na počiatočnú investíciu, ktorou je vyplatená prémia. Pre objasnenie, v prípade predajných opcií bez toho, aby boli držané podkladové aktíva, sú však riziká výrazne vyššie. Vypisovateľ call opcie riskuje teoreticky neobmedzenú stratu, ak podkladové akcie nie sú držané v portfóliu, pretože hodnota akcie môže nekonečne stúpať. Potenciálna strata predajcu opcie s právom predaja by mala vziať na vedomie, že straty sa zvyšujú, keď cena podkladovej akcie klesá na konečnú nulu. Potenciálne straty môžu prekročiť pôvodnú požadovanú maržu pre ktoréhokoľvek predajcu opcií.

Investičný cieľ

Obchodovanie s opciami môže slúžiť určitým investičným cieľom, ako je tvorba príjmu, zaistenie a páková smerová investícia.

Tvorba príjmu

Výnosy môžete získať predajom call opcií ak akcie vlastníte vo svojom portfóliu. Predajom opcie dostanete opčnú prémiu vopred. Aj keď si ponecháte opčnú prémiu, existuje možnosť, že proti vám bude možné uplatniť opciu a že budete musieť svoje akcie doručiť za realizačnú cenu.

Zaisťovanie

Zaistenie je technika, ktorá sa používa na zníženie vystavenia rôznym rizikám. Zaistenie proti investičnému riziku znamená strategické použitie nástrojov na trhu na kompenzáciu rizika akýchkoľvek nepriaznivých pohybov cien.

Investori môžu obchodovať s možnosťami použitia zmlúv na zabezpečenie proti existujúcim investičným portfóliám iných finančných nástrojov, napríklad akcií. Táto technika v zásade zahŕňa nákup alebo predaj opcie na ochranu pozície. Vypísanie opcie na podkladovú akciu, ktorú vlastníte aj vo svojom portfóliu, sa považuje za kryté vypísanie a funguje podobne ako investičný cieľ vytvárania príjmu. Nákup opcie s právom predaja na akciu, ktorú vlastníte vo svojom portfóliu, sa považuje za nákup ochrannej put tzv.“protective put“.

Mimochodom investori môžu tiež chrániť svoje krátke pozície pomocou opcií. Napríklad tzv. „protective call“ je stratégia, pri ktorej obchodník, ktorý má krátku pozíciu v podkladovom cennom papieri, kupuje call opcie na ochranu pred zvýšením ceny tohto cenného papiera. Okrem toho, stratégia „covered put“ zahrnuje predaj put opcie pri súčasnej krátkej pozícii na podkladovom aktíve.

Pákové smerové investície

Akcie, ktoré chce investor obchodovať určitým smerom prostredníctvom opcie, môžu byť využité smerové investície. Pákové investovanie je technika, ktorá sa snaží dosiahnuť vyššie investičné zisky pomocou mechanizmu multiplikátora.

Používanie opcií je nástrojom na využitie vášho portfólia. Na rozdiel od nákupu akcií s maržou, call opcie budú stáť iba prémiu, ktorú ste zaplatili – nikdy viac. Umožní vám ovládať blok 100 akcií s investíciou menšou ako nákup skutočných 100 akcií a nezablokuje vás v akcii.

Býčí investor si môže kúpiť kúpnu opciu. Potenciálny zisk je nekonečný a možná strata sa maximalizuje na zaplatenú prémiu. Na druhej strane sa medvedí investor môže rozhodnúť kúpiť opciu s právom predaja, aby profitoval z klesajúcej ceny akcií.

Investičný horizont

Neexistuje konkrétny investičný horizont pre obchodovanie s opciami. Obchodovanie opcií je krátkodobé (menej ako 3 roky), strednodobé (3 až 10 rokov) a dlhodobé (viac ako 10 rokov). Zoznam dlhodobých opcií prostredníctvom búrz nie je bežný a väčšina obchodovaných opcií má krátku splatnosť (menej ako 3 roky).

Typ investora

Díky své komplexní povaze jsou opční kontrakty nejvhodnější pro středně pokročilé investory. S opcemi mohou obchodovat retailoví investoři i profesionální investoři.

Znalosti a zkušenosti

Vzhledem k tomu, že jsou opce označovány jako komplexní produkty, vyžaduje LYNX, aby investor doložil historii obchodování s opcemi v délce nejméně dvou let a měl dostatečné znalosti o mechanismu obchodování s opcemi a rizicích s tím spojených.

Finanční situace a informovanost o rizicích

Investoři by si měli uvědomit a přiznat skutečnost, že mohou v důsledku obchodování s opcemi ztratit až 100 % z částky počáteční investice (nebo dokonce více). Pokud se týče rizika, je třeba rozlišovat mezi nákupem a prodejem (vypsáním) opcí.

Nákup opcí stejně jako vypsání opcí se považuje za investici s vysoce rizikovým profilem. I při malém cenovém přírůstku podkladové ceny se prémie z opčního kontraktu může značně zvýšit nebo snížit. V důsledku působení pákového efektu se zisky i ztráty zvyšují.

V případě nákupu opcí odpovídá maximální potenciální ztráta výši počáteční investice, což je zaplacená prémie. Prodáváte-li opce, aniž byste drželi podkladový cenný papír, jsou však rizika výrazně vyšší. Vypisovatel kupní opce teoreticky riskuje neomezenou ztrátu, pokud podkladové akcie nedrží ve svém portfoliu, protože hodnota akcie může nekonečně stoupat. Pokud se týče potenciální ztráty prodávajícího prodejní opce, upozorňujeme, že ztráty se zvyšují, když cena podkladové akcie klesá, až nakonec klesne na nulu. Potenciální ztráty mohou přesáhnout požadovanou počáteční marži u jakéhokoli prodejce opcí.

Investiční cíl

Obchodování s opcemi může sloužit určitým investičním cílům, například ke generování příjmů, zajištění a směrovým investicím s pákovým efektem.

Generování příjmů

Příjem lze získat prodejem kupních opcí na akcie, které držíte v portfoliu. Prodejem opce obdržíte předem opční prémii. I když budete mít možnost si prémii ponechat, je možné, že vůči vám budou uplatněny a budete muset dodat své akcie za uplatňovací cenu.

Zajištění (hedging)

Zajištění je metoda, která se používá ke snížení expozice vůči různým rizikům. Zajištění investičních rizik označuje strategické použití nástrojů na trhu k vyrovnání rizika jakýchkoli nepříznivých cenových výkyvů.

Investoři mohou obchodovat s opcemi, aby mohli použít kontrakty k zajištění se proti stávajícím investičním portfoliím jiných finančních nástrojů, například akcií. Tato metoda v podstatě znamená zakoupení nebo prodej opce za účelem ochrany pozice. Vypsání opce na podkladovou akcii, kterou držíte ve svém portfoliu, je považováno za kryté vypsání a funguje podobně jako investiční cíl generování příjmů. Nákup kupní opce na akcie, kterou držíte v portfoliu, se považuje za nákup ochranné prodejní opce.

A jen tak na okraj, investoři mohou rovněž své krátké pozice chránit pomocí opcí. Tak například ochranná kupní opce je zajišťovací strategií, kdy obchodník, který již má stávající krátkou pozici v podkladovém cenném papíru, nakupuje kupní opce za účelem ochrany proti nárůstu ceny tohoto cenného papíru. Vypisování krytých prodejních opcí navíc představuje medvědí strategii obchodování s opcemi, která zahrnuje vypisování prodejních opcí, zatímco se krátí zazávazkované akcie v podkladových nástrojích.

Směrové investice s pákovým efektem

Směrové investice s pákovým efektem lze provádět, pokud investor chce obchodovat v určitém směru s využitím opce. Investování s pákovým efektem je metoda, která usiluje o vyšší zisky z investic pomocí mechanismu multiplikátoru.

Využití opcí je nástrojem k navýšení vašeho portfolia pákovým efektem. Na rozdíl od nákupu akcií na marži vás kupní opce budou stát pouze prémii, kterou jste zaplatili – nikdy víc. Umožňují vám kontrolovat balík 100 akcií s investicí menší, než je nákup skutečných 100 akcií, a nezavazuje vás k žádnému jednání.

Býčí investor si může koupit kupní opci. Potenciální zisk je nekonečný a maximální možná ztráta odpovídá výši zaplacené prémie. Na druhou stranu se medvědí investor může rozhodnout, že si koupí prodejní opci, aby mohl těžit z klesající ceny akcie.

Investiční horizont

Neexistuje žádný specifický investiční horizont pro obchodování s opcemi. Obchodovat s opcemi lze krátkodobě (méně než 3 roky), střednědobě (3 až 10 let) a dlouhodobě (více než 10 let). Kótování dlouhodobých opcí není běžné a většina obchodovaných opcí má krátkodobou splatnost (méně než 3 roky)

V tejto brožúre sa doteraz diskutovalo o tom, čo znamená opčná zmluva. Obchodovanie s opciami funguje dvoma spôsobmi: pre každého kupujúceho zmluvy existuje aj predajca zmluvy. Tieto mechanizmy možno zhrnúť takto:

-

Platí prémiu

-

Právo na uplatnenie a kúpu akcií

-

Zisky z rastu cien

-

Obmedzené straty, potenciálne neobmedzený zisk

- Môže sa pred uplynutím platnosti predať a uzavrieť

-

Dostáva prémiu

-

Povinnosť predať akcie, ak sa uplatňuje

-

Výhody plynúce z časového rozkladu

-

Zisky z poklesu alebo zostania neutrálnej ceny

-

Potenciálne neobmedzené straty, obmedzený zisk

- Môže sa kúpiť späť pred uplynutím platnosti alebo pred zadaním zákazky

-

Platí prémiu

-

Právo vykonávať a predávať akcie

-

Zisky z poklesu cien

-

Obmedzené straty, zisk je obmedzený na zníženie ceny akcií na nulu

- Môže sa pred uplynutím platnosti predať a uzavrieť

-

Dostáva prémiu

-

Povinnosť predať akcie, ak sa uplatňuje

-

Výhody plynúce z časového rozkladu

-

Zisky z nárastu alebo zostania neutrálnej ceny

-

Straty obmedzené na zníženie ceny akcií na nulu, obmedzený zisk

- Môže sa kúpiť späť pred uplynutím platnosti alebo pred zadaním

Úpravy opčných zmlúv

Úpravy sa vykonávajú, keď nastanú určité udalosti, ktoré môžu ovplyvniť hodnotu podkladových cenných papierov. Medzi príklady úprav patrí zmena počtu akcií na zmluvu a / alebo realizačná cena opcií v prípade novej emisie alebo reorganizácie kapitálu emitentom podkladových cenných papierov.

Americký spôsob

Druh opčnej zmluvy, ktorá umožňuje držiteľovi realizovať kedykoľvek až do dňa uplynutia platnosti vrátane.

Priradenie

Náhodné priradenie realizačnej povinnosti vypisovateľovi.

At-the-money

Ak sa cena podkladového cenného papiera rovná realizačnej cene opcie.

Nakupujte a vypisuj

Súčasný nákup akcií a predaj ekvivalentného počtu zmlúv na kúpu opcií.

Call opcia

Opčná zmluva, ktorá oprávňuje kupujúceho na kúpu pevného počtu podkladových cenných papierov (zvyčajne 100) za uvedenú cenu v deň pred uplynutím platnosti alebo pred ním.

Trieda opcií

Všetky opčné zmluvy pokrývajúce rovnaké podkladové aktívum.

Uzatvárací nákup

Transakcia, pri ktorej strana, ktorá predtým vypísala (predala) opciu, zlikviduje vypísanú pozíciu nákupom opcie rovnakej série.

Uzatvorenie

Transakcia, pri ktorej strana, ktorá predtým kúpila opciu, zlikviduje nakúpenú pozíciu tak, že vypíše opciu tej istej série.

Delta

Miera zmeny opčnej prémie v dôsledku zmeny ceny podkladových cenných papierov.

Derivát

Nástroj, ktorý odvodzuje svoju hodnotu z hodnoty podkladového nástroja (napríklad akcie, indexy cien akcií, cenné papiere s pevným úrokom, komodity, meny atď.). Opcie sú typom derivátu.

Európsky spôsob

Druh opčnej zmluvy, ktorá je vyrovnaná v hotovosti v deň skončenia platnosti.

Realizačná cena

Suma peňazí, ktoré musí zaplatiť kupujúci (v prípade kúpnej opcie) alebo vypisovateľ (v prípade predajnej opcie) na prevod každého z podkladových cenných papierov po uplatnení opcie.

Deň skončenia platnosti, deň exspirácie

Dátum uplynutia platnosti všetkých nevyužitých opcií v konkrétnej sérii.

Reálna hodnota

Teoretická hodnota vytvorená pomocou modelu oceňovania opcií.

Implikovaná volatilita

Miera volatility naznačená súčasnou tržnou cenou opcie.

In-the-money

Opcia s vnútornou hodnotou.

Vnútorná hodnota

Rozdiel medzi tržnou hodnotou podkladových cenných papierov a realizačnou cenou opcie. Predstavuje výhodu, ktorú má kupujúci oproti súčasnej tržnejj cene, ak sa opcia uplatní. Vnútorná hodnota nesmie byť menšia ako nula.

Dlhodobá opcia

Opcia s dobou platnosti do dvoch alebo viacerých rokov od dátumu, keď bola séria prvýkrát uvedená.

Marža

Suma vypočítaná na pokrytie záväzkov vyplývajúcich z opčných zmlúv.

Tvorca trhu

Obchodníci s opciami s povinnosťami poskytovať likviditu na trhu predkladaním ponúk na nominované série opcií.

Multiplikátor

Používa sa pri zvažovaní opcií na akcie a index. Všeobecne je multiplikátor 100, čo znamená, že opčná zmluva predstavuje 100-násobok podkladového aktíva.

Otvorené pozície

Počet nesplatených zmlúv v konkrétnej triede alebo sérii existujúcej na opčnom trhu.

Otvorenie nákupu

Transakcia, pri ktorej sa strana stáva kupujúcim opcie.

Otvorenie predaja

Transakcia, pri ktorej sa strana stáva autorom opcie.

Out-of-the-money

Call opcia, ak je tržná cena podkladových cenných papierov nižšia ako realizačná cena opcie; put opcia ak je tržná cena podkladových cenných papierov vyššia ako realizačná cena opcií.

Prémia

Suma, ktorú má kupujúci zaplatiť autorovi za vypísanie opcie. Stanovuje sa prostredníctvom obchodného procesu a predstavuje aktuálnu tržnú hodnotu.

Put opcia

Opčná zmluva, ktorá oprávňuje kupujúceho (kupujúceho) predať pevný počet podkladových cenných papierov (zvyčajne 100) za uvedenú cenu v deň stanovený pred uplynutím platnosti alebo pred ním.

Náhodný výber

Metóda, pomocou ktorej sa realizácia opcie priraďuje vypisovateľovi v tejto sérii opcií.

Séria opcií

Všetky zmluvy rovnakej triedy a typu majú rovnaký deň platnosti.

SPAN

Štandardná analýza rizika tzv.“ Standard Portfolio Analysis of Risk“. SPAN je systém založený na rizikovom portfóliovom prístupe na výpočet počiatočných požiadaviek na maržu.

Kupujúci

Kupujúci opčnej zmluvy.

Časová hodnota

Suma, ktorú sú investori ochotní zaplatiť za možnosť, že by mohli profitovať zo svojej opčnej pozície. Je ovplyvnená časom uplynutia platnosti, dividendami, úrokovými mierami, volatilitou a očakávaniami trhu.

Podkladové cenné papiere

Akcie alebo iné cenné papiere, ktoré sú predmetom kúpy alebo predaja pri uplatnení opcie.

Volatilia

Miera očakávaného výkyvu ceny konkrétnych cenných papierov.

Vypisovateľ

Predajca opčnej zmluvy.